相続税の対策・相談、納税の不安解消、

税務のことなら八谷昌宏税理士事務所

こんにちは、税理士の八谷です。本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

受験シーズン、真っ只中ですね。受験生の皆様が万全の体調で試験に臨み、実力を発揮できるよう、心からお祈りいたします。

お子様やお孫さんの将来の教育にかかる費用はけっこう必要なものです。受験、授業料、その他予想外の出費がありますね。最近は生前贈与の特例が注目され、この教育資金に関しても大きな金額を非課税で贈与することが可能です。今回は教育資金贈与の贈与の特例についてお話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に検討しています。お気軽にご相談下さい。

1.教育資金贈贈与の特例とは

教育資金贈与とは、正式には「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度」と言います。(以下、「教育資金贈与の特例」と呼びます。)そもそも、教育に必要な費用は、扶養義務者からその都度援助してもらい、使い切れば贈与税はかかりません。

しかし、この教育資金贈与の特例を適用すれば、お子様やお孫さんに1人あたり1,500万円までなら、非課税で贈与する事が可能です。この特例は令和5年3月31日まで延長されることになりました。少し税法改正もありましたので、そちらも踏まえて解説したいと思います。

2.教育資金の範囲

1,500万円も援助してもらえると助かりますよね。しかし、教育資金以外に使うと、普通に贈与税の対象になってしまうのでご注意下さい。では、どういった費用が「教育資金」になるのでしょうか。

まずは学校教育法で定められた学校、つまり幼稚園、認定こども園、小学校から大学等に支払う入学金や授業料などが該当します。

次に、学校以外の教育施設の支払う費用、例えば学習塾やスポーツ、文化芸術を学ぶ為授業料や物品の購入費用も教育資金に該当します。

※学校等に直接支払っているものが非課税の対象になります。

※費用の内容やその取扱いなど教育資金及び学校等の範囲についてご不明な点がある場合には、文部科学省ホームページに掲載されている教育資金及び学校等の範囲に関するQ&Aなどをご覧ください。

3.教育資金贈与の特例要件

教育資金贈与の特例を受ける場合には、次の要件を満たしているか、確認の必要があります。

a.平成25年4月1日から令和3年3月31日までの間に贈与を受けている。

b.贈与を受ける方(以下「受贈者」といいます。)が

30歳未満の子、孫、ひ孫である。

※受贈者の所得が1,000万円を超える場合には、この特例が受けられません。

~平成31年(2019年)の税制改正~

c.金融機関で受贈者名義の信託口座を開設し、教育資金を入れること。

4.特例で注意すべき点

1,500万円まで非課税で贈与できる特例ですが、注意しなければならない点がいくつかあります。

①30歳に達した時に、贈与を受けた金銭が残っていると贈与税の対象になります。

②学校以外に支払った費用は500万円までしか非課税にはなりません。

③途中で贈与者が死亡した場合、その時点での残高は相続により取得したものとみなされます。

▷現行では、死亡前3年以内の教育資金贈与の残高

▷令和3年4月1日以後の贈与については、年数に関係なく相続による取得とされます。

ただし、下記の場合を除きます。

a.23歳未満である

b.学校等に在学している

c.教育訓練給付金の支給対象となる教育訓練を受講している場合

5.まとめ

以上のように、お子様やお孫さんにとっても、とても有意義な贈与の特例の1つです。相続税の節税になるメリットもありますが、注意も必要です。

この特例について関心をお持ちでしたら、相続税を得意をする当事務所まで、お気軽にお尋ね下さい。

こんにちは、税理士の八谷です。本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

明けましておめでとうございます🎍 可愛いお子様やお孫さんにお年玉をはずんだ方もいらっしゃるのではないでしょうか?

実は!お年玉にも税金がかかってしまう事もあるんです💦受け取る側にもお楽しみのお年玉、税金がかかるとはどういう仕組みなのか、お話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に検討しています。お気軽にご相談下さい。

1. お年玉にかかる税金って?!

結論から申しますと、お年玉には贈与税がかかる場合があります!

お年玉は現金が多いと思いますが、よく考えると現金をあげます、もらいます、という関係になりますよね?!そうなると「贈与税」の対象になる場合があるので、注意が必要です!

しかし、国税庁のホームページに掲載されている「No.4405 贈与税がかからない場合」という項目に、「個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞いなどのための金品で、社会通念上相当と認められるもの」とあります。お年玉はこの中の「年末年始の贈答」に該当しますので、贈与税はかからない、とされています。

あれ?どっちなの?!と悩ましいですよね。ポイントは「社会通念上相当と認められる」金額かどうか、という事が大きいと考えられます。では、「社会通念上相当と認められる」金額とは、いったいいくらなのでしょうか。

2. お年玉はいくらから税金が?

贈与税は、1人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対して課税されます。したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません。

基本的には110万円以内のお年玉であれば贈与税はかからない事になりますね。

しかし!ここで安心してはいけません。こんな場合はどうでしょう…可愛いお孫さんに財布のヒモがゆるんだお爺様、100万円のお年玉!110万円以内ですから贈与税の基礎控除以内です◎と、思っていたら、お婆様も100万円のお年玉を下さった!合計200万円になった場合はどうなるのでしょう?!

親戚の人から数千円頂くお年玉とは、ちょっと桁が違いますよね…こうなってくると贈与税が課税されるリスクが高まってきますので、税の専門家である税理士に相談される事をおすすめします。

3. 現金以外のお年玉は?

お年玉は一般的に現金が多いと思いますが、その他、車やその年の春からの学費を負担してあげるよ、なんて話になることもあると思います。

a. 車

運転免許を取得したタイミングで、「じゃあ、お年玉に車を買ってあげましょう」となった場合、注意が必要です。110万円以内の車であれば問題はありませんが(他に贈与がない場合)、110万円を超える車の場合は贈与税を考える必要があります。この場合、車の名義を誰にするかで大きく変わってきます。車の名義は購入代金を出した人であれば良いのですが、例えば、祖父のお金で車を購入し、お孫さんの名義にする。これは贈与になります。祖父の名義で購入し、お孫さんが使用する、これは贈与ではありません。

b. 教育資金

お孫さんが晴れて大学に合格!では入学金を出してあげよう、というケースがあると思います。大学によっては高額ですから、金額によっては贈与税の心配がありますね。しかし、このケースも国税庁のホームページ「No.4405 贈与税がかからない場合」という項目に「夫婦や親子、兄弟姉妹などの扶養義務者からの生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」と記載されています。

ただし、注意点があり、「生活費や教育費として必要な都度直接充てるためのものに限られる」とあります。ですから、もらったお金を一度預金してから大学に支払うと「直接充てる」に該当しなくなります。一度にたくさんの援助をしたい、と言う場合は特例もありますので一度税理士にお尋ね下さい。

4. まとめ

せっかくのお年玉、後で税務署から思いもよらない課税が指摘されないようにしたいですよね。金額が大きい場合は一度検討してみて下さい。

八谷昌宏税理士事務所では、贈与による相続税の節税メリットについても考慮しております。相続税を得意とする当事務所まで、お気軽にお尋ね下さい。

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続税の節税対策は色々とありますが、効果やリスク、そして対策を行うタイミングなど悩ましいものです。

今回はリスクが少なく、やっておられる方も多い「夫婦の間で居住用不動産を贈与した時の配偶者控除」についてお話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に聞き取り、特例について十分に検討しています。お気軽にご相談下さい。

1.「夫婦の間で居住用不動産を贈与した時の配偶者控除」についての概要

婚姻期間が20年以上の夫婦の間で居住用の不動産、又は居住用不動産を取得するための資金(金銭)を贈与する場合、贈与税の基礎控除110万円の他に最高2,000万円まで贈与税は非課税となります。(配偶者控除)

※贈与を受ける配偶者が、自分名義の財産が多い場合は注意が必要です。

また、1次相続では節税になっても、将来的な2次相続の場合を考慮しないといけません。

この点につきましては、専門家である税理士とよく相談されることをお勧めします。

2.特例を受けるための要件

① 結婚してから20年経った後に贈与されたものであること

※同じ配偶者からは一生に一度しか適用できません。例えば1度目の結婚で贈与を受け、その後離婚。

同じ人と再婚し20年経過しても特例は受けられません。

②配偶者から贈与されたものが居住用不動産、又は居住用不動産を取得するための金銭であること

③贈与を受けた年の翌年の3月15日までに贈与を受けた、又は贈与された金銭により取得した居住用不動産に贈与を受けた者が住み、その後も継続して住み続ける見込みであること。

※居住用不動産とは、贈与を受けた配偶者が住むための日本国内の家屋又はその家屋の敷地(土地、借地権)をいいます。

※店舗兼住宅を贈与ずる場合は、居住用部分が特例適用に該当します。この場合は優先的に居住用部分から贈与を受けたものと考えます。

また、居住用部分が全体の90%以上を占める場合は、その物件は全て居住用として扱う事ができます。

3.特例を受けるための手続き

次に記載している書類を添えて、税務署に贈与税の確定申告をしなければいけません。

a.戸籍謄本又は抄本

贈与を受けた日から10日を経過した日以後に作成されたもの

b.戸籍の附票の写し

贈与を受けた日から10日を経過した日以後に作成されたもの

c.不動産の登記事項証明書など、贈与を受けた人が不動産を取得したことが分かる書類

d.不動産の贈与を受けた場合、その不動産を評価するために必要な書類

(例)固定資産税の評価証明書、土地の形状が分かるもの(測量図等)

4.贈与時の諸費用

不動産の登記名義を変更する事により、下記の費用が必要です。

・登録免許税

名義変更の手続きを法務局に申請する際に必要な国の税金です。

・不動産取得税

不動産を売買や贈与による取得した場合、取得した人に課税される都道府県民税です。

5.まとめ

大きな金額を生前に贈与する事ができ、国税庁が定めた特例ですのでリスクも少ないと考えられています。

適用を受け多場合の節税効果について、一度、ご検討されてみてはいかがでしょうか?

八谷昌宏税理士事務所では、不動産の評価方法から特例のメリットについて、またその先々の相続税についても考慮しております。

相続税を得意をする当事務所まで、お気軽にお尋ね下さい。

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続税対策として生命保険金を活用するのも1つの有効な方法です。しかし、契約の仕方や商品など検討すべき事柄は様々です。

本来は保険契約者の医療費や、残された家族の生活費の為に契約する生命保険ですが、今回は相続税対策に視点を置き、参考となる事について少しまとめてみました。

専門用語が並ぶ書類なども多いため、不安に思う事があれば、お気軽に八谷昌宏税理士事務所にご相談下さい。

1.生命保険金のメリットについて

① 生命保険金の非課税枠がある

遺産に対する相続税を計算する場合、まず基礎控除と言って「3,000万円+600万円×法定相続人数」で算出された金額が総遺産価額から控除されます。

その総遺産価額に受け取った生命保険金は含まれますが、遺産として算入する前に「500万円×法定相続人数」が非課税となり、控除した残額が遺産となります。これは残された家族の生活資金を守るために考慮された非課税枠です。

② 受取人を指定できる

遺産の場合、相続人の遺産分割協議により誰がどれだけ遺産を相続するかを話し合って決めます。

しかし、生命保険金は本来被相続人の遺産ではなく「みなし相続財産」ですので、受取人をあらかじめ指定する事ができます。

ですから、遺産争い等のトラブルを少しでも避けることが可能です。

③ 現金が受け取れ、納税資金になる

遺産に預貯金や有価証券などがあっても、遺産分割協議が終了するまで一部を除き、引き出すことはできません。

遺産のほとんどが不動産という場合もあり、その場合は売却する等の方法でなければ換金できませんし、時間も要します。

生命保険金は保険会社に手続きをすれば受け取れるので、相続税の納税資金、葬儀費用の支払いにも充当する事ができます。

④ 掛け金は所得税控除の対象になる

生命保険契約をしている場合、その年に支払った保険料が一定の計算により算出された金額が、課税所得から控除されます。

これを「生命保険控除」と言います。しかし、生命保険控除には上限があるため、掛け金が高額な生命保険契約であれば注意が必要です。

2.保険契約に関する注意点

生命保険を契約する際、気をつけなければならない事があります。

それは契約者(保険料負担者)、被保険者、受取人が誰なのかにより、受け取った保険金への税金の種類が変わってくるからです。

簡単に表にまとめてみますと、下記の通りです。

| 契約者(保険料負担者) |

被保険者 |

受取人 |

税金 |

| A |

A |

B |

相続税 |

| A |

B |

A |

所得税 |

| A |

B |

C |

贈与税 |

通常は契約者と保険料を実際に支払う保険料負担者は同一であることが多いのですが、異なる場合は注意が必要です。

また、保険には定期保険と終身保険があります。定期保険は一定期間のみ保障がありますが、亡くなる前に保障期間が終了してしまうと、相続が発生した時には保険金は支払われません。

相続税対策であれば、終身保険を検討された方がよいかと思われます。

3.まとめ

以上、生命保険に関するメリットなどについてご紹介しました。

しかし、現在は保険商品も様々ですし、契約状況により相続税対策の効果が無くなる事もありますので、ご注意下さい。

八谷昌宏税理士事務所では、大手の生命保険会社の代理店もしておりますで、お気軽にご相談下さい。

メールでのお問い合わせはこちら

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

前回の「小規模宅地等の特例」について説明いたしましたとおり、被相続人のご自宅は条件を満たせば相続税評価額が8割引きになります。

多額の節税が期待できる特例ですので、是非とも適用したいところです。しかし、控除額が大きければ条件も色々・・・

今回はよく質問を受ける「二世帯住宅の場合は、特例が適用できるのか?」について、お話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に聞き取り、特例について十分に検討しています。お気軽にご相談下さい。

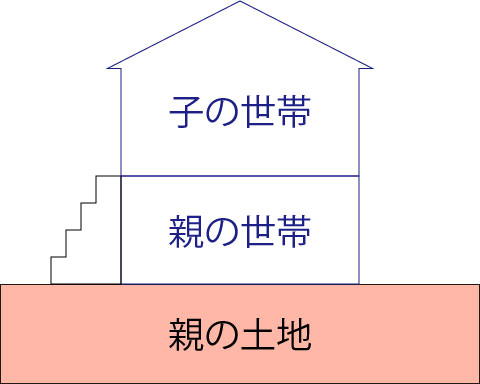

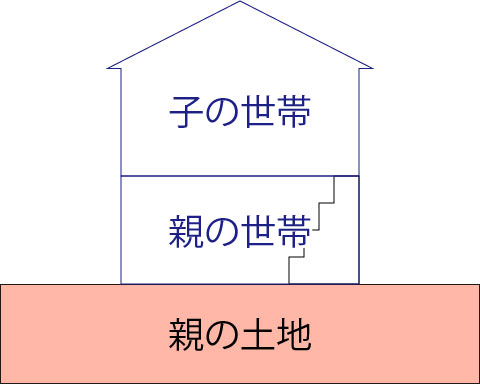

2.二世帯住宅の種類

二世帯住宅でも、被相続人のご自宅であれば小規模宅地等の特例の対象になります。

しかし、そこに住んでおられた親族や生前の生活状況、建物の構造、登記の仕方などで適用できるか否かを慎重に検討しなければなりません。

配偶者か、配偶者以外の親族が相続するのかによっても適用条件は変わってきます。

ただし、二世帯住宅に親と子が住んでいる(相続税対策の為に一時的に住んでいない)、土地の名義は親である、建物の名義が親の場合、親に家賃を払っていない(無償で家に住んでいる)、という前提です。

配偶者が相続する場合は、この前提に該当していれば適用できます。

では、二世帯住宅について概略をまとめてみたいと思います。

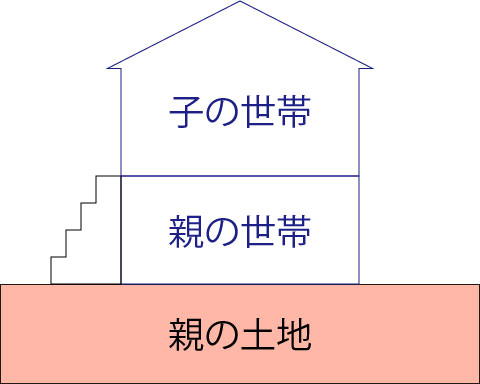

a.建物の構造

①分離型

親子で二世帯住宅に住んでいるが、建物は内部で行き来できない。

(例)玄関は別、外階段でつながっている等

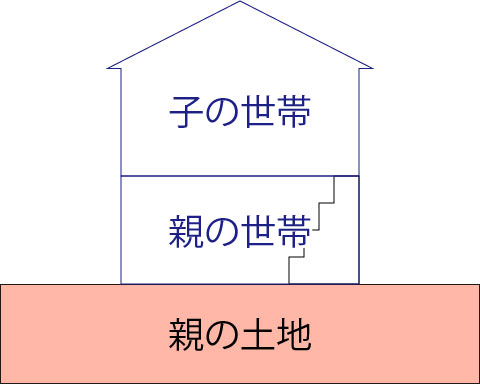

②非分離型

親子で二世帯住宅に住んでおり、建物の内部で行き来ができる。

(例)生活内容は別だが、家の中で自由に行き来できる。

b.登記の仕方

「区分所有登記」とは登記方法の1つで、マンションのように1棟の建物で2部屋以上の独立した部屋(占有部分)に区切られていた場合、部屋ごとに所有権を登記できます。

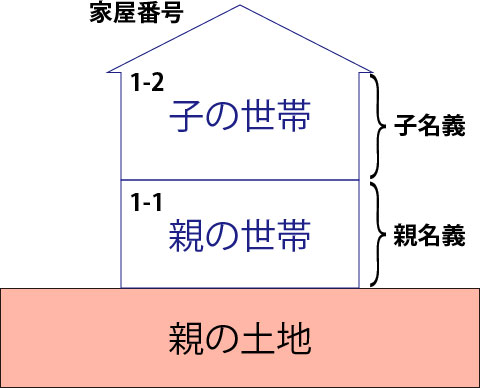

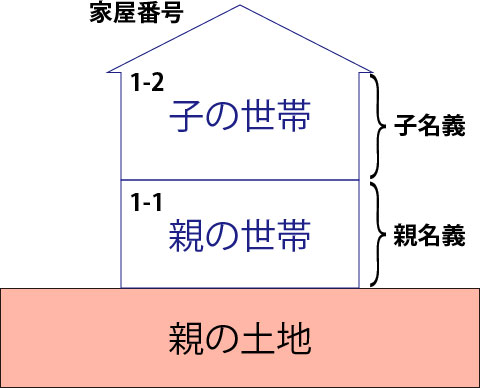

③区分所有登記あり

(例)登記簿で、親と子にそれぞれ家屋番号がある

2階が子の名義、1階が親の名義

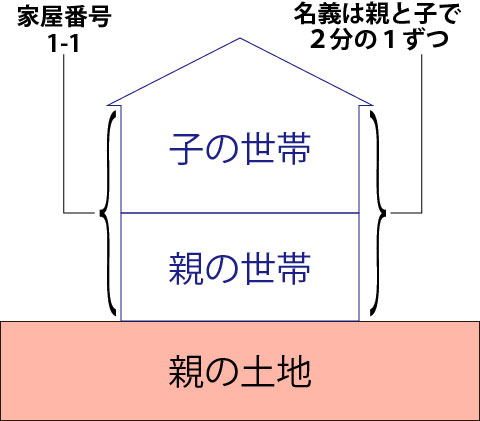

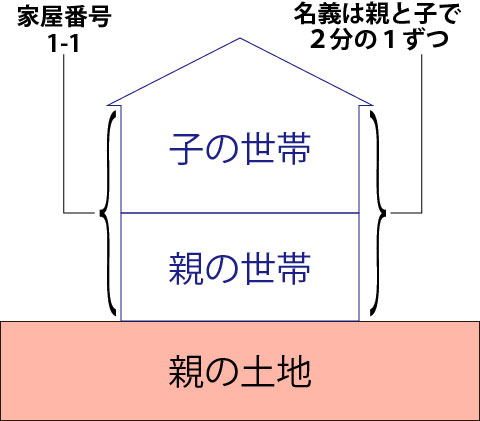

④区分所有登記なし・又は共有登記になっている

(例)家屋は全て親の名義である

登記簿で、親と子で2分の1ずつの名義になっている。

3.小規模宅地等の特例が使える二世帯住宅と使えない二世帯住宅

実は平成26年に相続税の改正がありました。

改正前は②の非分離型の二世帯住宅は小規模宅地等の特例が適用できても、①の分離型で、建物内で行き来ができない二世帯住宅は小規模宅地等の特例は適用できなかったんです!

しかし、平成26年1月1日以後に相続開始があった場合は、①の分離型でも、③のような区分所有登記されている建物を除き、適用できるようになりました。

では、③のように区分所有登記されている家はどうなのでしょう?

残念ながら、小規模宅地等の特例は適用できません。

二世帯住宅のように1棟の建物ですとピンと来ないかも知れませんが…

例えば、区分所有登記した家というのは、同じマンションで101号室と102号室の隣同士で親子が住んでいる、と想定すれば分かりやすいかも知れません。

101号室と102号室は中で行き来できず、それぞれ独立した部屋です。

しかし、同じマンションの建物内ですよね。

このパターンが「親子が同居している」と言えるのか…同居とは言い難い、という判断基準のようです。

ただ、建物の構造は多種多様ですので、早めの相続税の専門家である税理士にご相談下さい。

最後に④の二世帯住宅です。

こちらはよほどのレアケースの家屋構造、生活スタイルでなければ、小規模宅地等の特例は適用できます。

共有登記というのは1つの不動産を複数名で所有し、登記簿上は分数の形で所有権割合が記載してあります。

4.まとめ

二世帯住宅は親も子も安心して暮らせる建物ですが、税法上はその構造などにより大きく相続税額が変わります。

今後、建て替えやリフォームをご検討されている方もライフスタイルと共に、相続税についても一度、税理士にご相談下さい。

八谷昌宏税理士事務所では、相続税の専門家として丁寧にお話をお伺いし、総合的に判断するよう心掛けています。お気軽にご相談下さい。

こんにちは、税理士の八谷です。本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

前回の「小規模宅地等の特例」について説明いたしましたとおり、被相続人のご自宅は条件を満たせば相続税評価額が8割引きになります。

しかし、ご自宅があっても色々な事情で、被相続人が亡くなるときは住んでいなかった…という場合も多々ございます。

今回はよく質問を受ける「被相続人は死亡時に老人ホームに入っていた場合は、特例が適用できるのか?」について、お話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に聞き取り、特例について十分に検討しています。

お気軽にご相談下さい。

2.老人ホームに入所していた場合

a. 特例を受けられるの?

「小規模宅地等の特例(特定居住用)」は「相続開始直前において、被相続人に居住の用に供されていた宅地等」であった場合に適用されます。

しかし、被相続人が亡くなられた時に老人ホームに入所していた場合、ご自宅には住んでいない、という解釈になりますよね…(-_-;)

以前は小規模宅地等の特例は原則的には適用できなかったのですが、平成26年1月1日以降に相続が発生した場合は条件を満たせば適用できるよう改正されました。

b.特例を受けられる条件とは

では、特例を受けられる条件はどう言うものでしょう。それは被相続人が被相続人が居住の用に供することができない2つの理由に限定されています。

①被相続人が介護保険法に規定する要介護認定もしくは要支援認定を受けていたこと

②被相続人が老人福祉法や介護保険法などに規定する老人ホームや高齢者向け住宅等に入所していたこと

c.申告の時に必要な書類は?

小規模宅地等の特例を適用するためには、相続税申告の際に一定の書類を提出しなければいけません。

①被相続人の戸籍の附票の写し

②介護保険の被保険者の写しなどで、被相続人が要介護認定、要支援認定を受けていたことが分かるもの

③施設への入所時における契約書などで、入所していた施設の詳細が分かるもの

3.老人ホームに入所後の注意点

被相続人が老人ホームに入り、ご自宅から離れて暮らしても上記の内容を満たせば小規模宅地等の特例が受けられます。

しかし注意しなければならない事があるんです!

老人ホームに入所後、ご自宅を下記の用途に使用すると小規模宅地等の特例の特例が受けられなくなってしまいます。

a.人に貸して賃料を受け取る。

b.事業用として使用する

c.他の場所に住んでいた、被相続人と生計が別だった親族が住む。(無償で)

※もともと被相続人と生計が一だった親族が住み続ける場合は特例は適用できます。

4.まとめ

いかがでしたでしょうか?

大切なご自宅、ご実家を守るためにも小規模宅地の特例を受けられるか、受けられないかは相続税額で大きな差が生じます。

相続が発生する前に相続税の専門家である税理士とよく相談しておくことが、大切な相続税対策です。

八谷昌宏税理士事務所でも、不動産の評価や特例の内容について、専門知識を分かりやすくご説明しております。お気軽にご相談下さい。

こんにちは、税理士の八谷です。本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続財産の中で大きな割合を占めるものは何でしょうか?

株式取引がお好きで、遺産がほぼ有価証券という方もいらっしゃいますが、やはり不動産の割合が高い事案が多く見受けられます。

自宅、事業用不動産、賃貸物件など色々な種類がありますが、相続税を計算する場合、「小規模宅地等の特例」があり、この特例を誰が、どの物件で適用するかで、相続税が大きく変わります!

八谷昌宏税理士事務所では、遺産の内容をお伺いし、この特例について丁寧に検討しています。お気軽にご相談下さい。

1.「小規模宅地等の特例」についての概要

a.どんな特例なの?

個人が、相続や遺贈によって取得した財産のうち、その相続開始の直前において被相続人又は被相続人と生計を一にしていた被相続人の親族の事業の用又は居住の用に供されていた宅地等のうち、条件に合う場合に相続税評価額から一定の割合が減額されます。

被相続人や被相続人と生計を同じくする親族が住んでいる家や事業をしているお店などを相続税の支払いのために売却しなければならない…そんな悲しい事が起こらないよう創設された特例です。

b.どんな土地が特例を使えるの?

特例の対象となる宅地等は下記のいずれかに該当しなければなりません。

- ① 特定居住用宅地等

- ② 特定事業用宅地等

- ③ 特定同族会社事業用宅地等

- ④ 貸付事業用宅地等

今回は①特定居住用宅地等、つまりご自宅に関係する特例についてお話したいと思います。

2.特例の適用条件

a.誰が特例を受けられるの?

① 被相続人の配偶者

配偶者が相続する場合は無条件で特例が受けられます。

② 被相続人と生計を一にしていた親族

被相続人と生前から同居していた等、生計を同じくしていた親族が相続し、相続税申告期限まで引き続き居住し、かつ所有している場合に適用されます。

③ 上記①②以外の親族

被相続人に配偶者及び同居している相続人がおらず、相続開始前3年以内に自分の持ち家に住んでいない相続人で、相続税申告期限まで所有している場合に適用されます。

税務の業界では「家なき子」とも呼ばれています。この「家なき子」に関する適用条件は平成30年4月1日から改正されているため、注意が必要です!

詳しくは当税理士事務所にご相談下さい。

3.特例の適用面積と減額率

この特例を適用できる限度面積は330㎡、減額できる率は80%となっています。

《例》自宅の敷地が500㎡ある場合…敷地のうち330㎡は80%減額できますが、あとの170㎡は減額できず、そのままの相続税評価額となります。

土地の相続税評価額が1㎡あたり100,000円とすれば

100,000円×500㎡=50,000,000円

↓ 小規模宅地等の特例を適用

・100,000円×330㎡×(100%ー80%)=6,600,000円

・100,000円×170㎡=17,000,000円

合計 23,600,000円

小規模宅地等の特例を適用する事により、相続税評価額が 26,400,000円 減額されます!

4.まとめ

不動産の相続税評価額が大きく変わる「小規模宅地等の特例」ですが、まだ誰が、どの物件を相続するかによっても相続税額に差が出ます。

適用するための必要書類も色々と揃えないといけませんので、なるべく早めに相続税の専門家である税理士にご相談されることをお勧めします。

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続税を計算する場合、差し引けるものがあれば、なるべく控除したいですよね。

では何が差し引けるものなのか分かりやすくまとめてみました。

専門用語が並ぶ書類なども多く、これも引けるのかしら?など各家庭により色々と異なるため、不安に思う事があれば、お気軽に八谷昌宏税理士事務所にご相談下さい。

a.借入金

- ・銀行や金融機関からの借入金(ただし、団体信用保険に加入している住宅ローンの場合は被相続人の死亡により補填されるので除きます。)

- ・個人からの借入金

- ・その他、被相続人が死亡した時にあった債務で確実と認められるもの

b. 未払い金

- ・未納だった税金(所得税、住民税、固定資産税、自動車税、事業税、消費税など)

- ・未払いだった費用(水道光熱費、保険料、クレジットカードの引き落とし、通信費、病院の費用)

- ・買掛金など被相続人の事業の未払い費用

注)お墓や仏壇などの購入に関する未払い金は債務控除の対象にはなりません。

c. 葬儀費用

葬儀費用は被相続人の債務ではありませんが、債務控除として遺産から差し引く事ができます。

- ・お通夜、お葬式にかかった費用

- ・お葬式での読経料、お布施、戒名料など、お寺に支払った費用

- ・埋葬、火葬などにかかった費用

- ・お通夜、お葬式の際の飲食費など

- ・遺体・遺骨の捜索、回送(運搬)費用

注)下記のものは債務控除の対象にはなりません。

初七日、四十九日などの法要の費用は控除できません

香典返しの費用

医学的な遺体の解剖などの費用

d. 預かり敷金

被相続人が賃貸不動産を所有していた場合、賃借人から敷金を預かる場合があります。その敷金は債務控除の対象となります。

2.差し引くことができる人

被相続人の債務を負担した人でも、相続税の計算で債務控除をできる人とできない人がいます。

①法定相続人、包括受遺者は相続財産から債務控除できますが、相続人でない特定受遺者は債務控除できません。

*包括遺贈とは、遺言によって「遺産の半分を遺贈する」など全部または一定の割合で遺産を遺贈すること、特定遺贈は「大阪府大阪市○○区1-1-1の土地を□□へ遺贈する」と、財産を特定して遺贈することを言います。

②相続放棄、欠格・排除者は遺産を相続しても債務控除はできません。

また、相続や遺贈で財産を取得した時に、日本国内に住所がある人、無い人などでも債務控除ができる場合とできない場合が

あります。ご不明な点などありましたら、お気軽に当事務所にお尋ね下さい。

3.まとめ

お亡くなりになった場合、色々と慌ただしいとは存じます。

相続税を適正に計算のためにも、葬儀などの費用は領収書を保存したり、メモを取っておくことをオススメします。

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続が発生した場合、遺産をどうやって確認するのか、どんな書類を集めれば良いのか、本当に大変な作業になります。

今回は、相続税申告の時に「え?これも相続財産になるの!」と相続人の方がよく驚かれる遺産についてお話したいと思います。

1.そもそも「相続財産」って?

a.民法によれば…

「相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に属したものは、この限りでない。(民法第896条)」とあります。つまり“権利”とは一般的には“プラスの財産”、“義務”とは“債務(マイナスの財産)”の事と考えられます。

“一身に属したもの”とは、その権利が被相続人に属し、他人に譲渡などの移転ができないもので、具体的には年金受給権や相続による譲渡禁止特約のあるゴルフ会員権などです。

※財産や債務の確認方法は前回までのコラムで解説しておりますので、ご参照下さい。

《どうやって確認する?!相続税申告書に必要な書類~part2~》

https://zei-yatani.com/inheritance-tax/document_part2/

b.相続税法によれば…

「死亡した人の財産を相続や遺贈(死因贈与を含む)によって取得した場合に、その取得した財産」とあり、具体的には現金、預貯金有価証券、宝石、土地、家屋などの他、貸付金、著作権、特許権など金銭に見積もることができる経済的価値があるもの全てのものとあります。

そして、注意しなければならないのは、民法上の相続財産に加えて、相続税申告の場合“みなし相続財産”とされるものも相続税の対象となるのです。

2.「みなし相続財産」って何?!

「みなし相続財産」とは民法上の遺産に加え、相続税法上で遺産として課税の対象になるものです。日本語的に「本来は相続財産ではないけど、相続財産とみなされるのね?!」と何となく分かるような…でも何?と思いますよね。では、その具体例をいくつか挙げます。

① 生命保険金(被相続人が保険料を負担していた生命保険契約の死亡保険金など)

被相続人が保険料を負担していた生命保険契約の死亡保険金は、被相続人が有していた財産ではありません。しかし、被相続人の死亡により相続人が受け取る金銭のため、相続財産と同じように考えられ、相続税の申告が必要となります。生命保険契約は保険料の負担者や受取人により相続税のみならず、所得税や贈与税の対象になる場合もありますので、専門家である税理士にご相談下さい。

② 死亡退職金

被相続人が生存中、退職の際に受け取る退職金ですが、被相続人の死亡の時も死亡退職金として相続人が受け取る場合があります。

本来は被相続人の財産ではありませんが、死亡の際に相続人が受け取る金銭のため、相続財産とみなされて相続税申告が必要となります。

(死亡後3年以内に金額が確定したものに限ります。)

③ 死亡前3年以内に贈与を受けたもの

相続または遺贈により財産を取得した人が、被相続人の死亡前3年以内に被相続人から財産の贈与を受けている場合、その財産は相続税申告書に財産として計上します。

④ 相続時精算課税の適用をうけた財産

被相続人から、相続時精算課税の適用を受けて財産の贈与を受けた場合、その財産は相続税申告書に財産として計上します。

3.まとめ

いかがでしたでしょうか?相続財産は確認作業だけでも大変ですが、相続税上で意外なものも課税対象となります。

早めに専門家である税理士と相談しながら申告書をまとめていかれる事をおすすめします。

こんにちは、税理士の八谷です。本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

相続が発生した場合、遺産をどうやって確認するのか、どんな書類を集めれば良いのか、色々と悩ましいものです。今回は相続税の申告のために必要な書類や参考となる資料等について少しまとめてみました。

専門用語が並ぶ書類なども多いため、不安に思う事があれば、お気軽に八谷昌宏税理士事務所にご相談下さい。

1.何が遺産になるの?その確認方法は?

a.不動産

遺産の中でも大きな財産と言えるのではないでしょうか。被相続人の自宅や事業用の土地などは評価方法の他、誰が相続するか等により相続税の税額にかなり差が発生する事があります。少しでも節税になるよう、当事務所でも丁寧に計算するよう心掛けています。

*土地・建物

・登記事項証明書(いわゆる登記簿謄本)…法務局

・地積測量図、公図…法務局

※上記の書類は当事務所ではネットで取り寄せできますので、お気軽にご相談下さい。

・固定資産評価証明書又は固定資産税の納税通知書…物件所在地の市町村役場

・賃貸借契約書(不動産を借りている、貸している場合)

・場合によっては不動産の売買契約書、建物の間取り図

・農地の場合は農業委員会の証明書等

b.有価証券

*上場株式

・お取引先の証券会社の残高証明書(経過利息等を含む)

・配当通知書

*非上場株式

・法人の決算書(過去3年分)、税務申告書

*投資信託などの金融商品

・取引先金融機関の残高証明書(経過利息等を含む)

c.現金・預貯金

*現金

・ご自宅等で保管しておられた現金の“亡くなられた日の”残高がわかるもの

*預貯金

・取引先金融機関の残高証明書(経過利息等を含む)

・過去の通帳や証書など過去の取引がわかるもの

・被相続人名義の預金ではないが、被相続人の金銭により作成、保管されていた預貯金

※いわゆる“名義預金”と呼ばれ、税務署の調査でも問題になりやすい財産です。当事務所の税理士は税務調査の経験が多数あり、税務署から指摘されやすい問題点等を熟知しておりますので、お気軽にご相談下さい。

d.生命保険などの保険金関係

・保険金の支払通知書

・生命保険証書の写しなど

・掛け捨てではない保険契約の場合、その契約内容がわかるもの

・JA(農協)と契約している建物更生共済の証書

※相続財産として申告漏れの多い遺産です。当事務所ではこのような一般的に遺産として分かりにくいものも丁寧に確認いたします。

e.「その他財産」として相続税申告が必要な遺産

*ゴルフ会員権、リゾート会員権

・証券、預託金などが詳細が分かるもの

*自動車

・車検証、保有しておられた車の詳細がわかるもの

*電話加入権

・電話番号など

*貴金属、書画、骨董

・金地金、宝石、絵画、骨董品などの詳細がわかるもの

*未収金、貸付金

・金銭消費貸借契約書、亡くなられた日の残高がわかるもの

・亡くなられた日、まだ受け取っていなかった家賃、地代、賃料など詳細が分かるもの

*特許権、著作権

・特許や著作権に関する詳細がわかるもの

*金銭的価値があるもの

・例えば家財道具などは「家庭用財産」として相続税申告の対象となります。

2.申告期限までに間に合う?!

今回は遺産として分かりやすい物をまとめてみましたが、いかがでしたでしょうか?

これらの財産の確認や評価のための準備、評価計算などを相続税に申告期限までに手続きしなければなりません。

意外と大変そう…と感じられる方も多いと思います。

不安に思う時は専門家である税理士に早めにご相談下さい。

《参考記事》相続税申告のスケジュールに関しては下記の記事にまとめております。ご参考下さい。

https://zei-yatani.com/topics/sinkoku_schedule/

次回は「え?これも遺産として申告するの?」とおっしゃる方が多い『財産』についてです。