月別アーカイブ: 2020年10月

こんにちは、税理士の八谷です。

本当の意味での相続税のエキスパートとして、相続税申告のお悩み、疑問のヒントをお伝えしています。

前回の「小規模宅地等の特例」について説明いたしましたとおり、被相続人のご自宅は条件を満たせば相続税評価額が8割引きになります。

多額の節税が期待できる特例ですので、是非とも適用したいところです。しかし、控除額が大きければ条件も色々・・・

今回はよく質問を受ける「二世帯住宅の場合は、特例が適用できるのか?」について、お話したいと思います。

八谷昌宏税理士事務所では、各ご家庭の御事情を丁寧に聞き取り、特例について十分に検討しています。お気軽にご相談下さい。

1.「小規模宅地等の特例」についての概要

まずは、「小規模宅地等の特例」とはどういう特例なのでしょうか…前々回のコラムにて解説していますので、参考にして下さい。

→家を守りたい!自宅は8割引き?!相続税申告で使うべき特例について

2.二世帯住宅の種類

二世帯住宅でも、被相続人のご自宅であれば小規模宅地等の特例の対象になります。

しかし、そこに住んでおられた親族や生前の生活状況、建物の構造、登記の仕方などで適用できるか否かを慎重に検討しなければなりません。

配偶者か、配偶者以外の親族が相続するのかによっても適用条件は変わってきます。

ただし、二世帯住宅に親と子が住んでいる(相続税対策の為に一時的に住んでいない)、土地の名義は親である、建物の名義が親の場合、親に家賃を払っていない(無償で家に住んでいる)、という前提です。

配偶者が相続する場合は、この前提に該当していれば適用できます。

では、二世帯住宅について概略をまとめてみたいと思います。

a.建物の構造

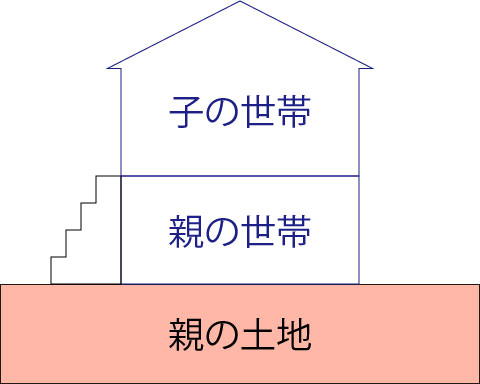

①分離型

親子で二世帯住宅に住んでいるが、建物は内部で行き来できない。

(例)玄関は別、外階段でつながっている等

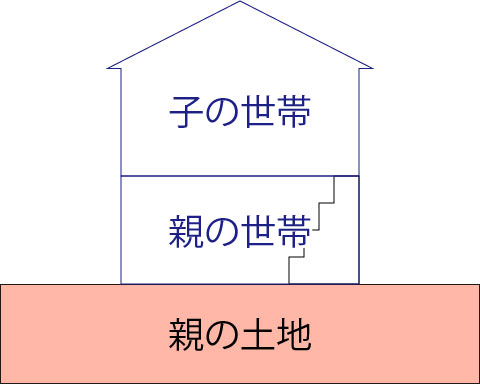

②非分離型

親子で二世帯住宅に住んでおり、建物の内部で行き来ができる。

(例)生活内容は別だが、家の中で自由に行き来できる。

b.登記の仕方

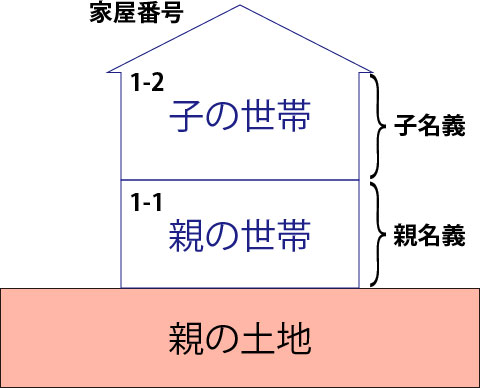

「区分所有登記」とは登記方法の1つで、マンションのように1棟の建物で2部屋以上の独立した部屋(占有部分)に区切られていた場合、部屋ごとに所有権を登記できます。

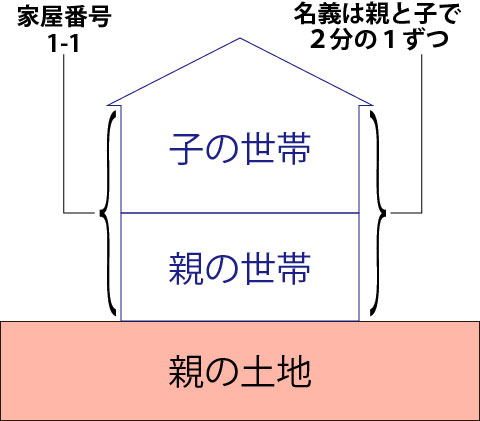

③区分所有登記あり

(例)登記簿で、親と子にそれぞれ家屋番号がある

2階が子の名義、1階が親の名義

④区分所有登記なし・又は共有登記になっている

(例)家屋は全て親の名義である

登記簿で、親と子で2分の1ずつの名義になっている。

3.小規模宅地等の特例が使える二世帯住宅と使えない二世帯住宅

実は平成26年に相続税の改正がありました。

改正前は②の非分離型の二世帯住宅は小規模宅地等の特例が適用できても、①の分離型で、建物内で行き来ができない二世帯住宅は小規模宅地等の特例は適用できなかったんです!

しかし、平成26年1月1日以後に相続開始があった場合は、①の分離型でも、③のような区分所有登記されている建物を除き、適用できるようになりました。

では、③のように区分所有登記されている家はどうなのでしょう?

残念ながら、小規模宅地等の特例は適用できません。

二世帯住宅のように1棟の建物ですとピンと来ないかも知れませんが…

例えば、区分所有登記した家というのは、同じマンションで101号室と102号室の隣同士で親子が住んでいる、と想定すれば分かりやすいかも知れません。

101号室と102号室は中で行き来できず、それぞれ独立した部屋です。

しかし、同じマンションの建物内ですよね。

このパターンが「親子が同居している」と言えるのか…同居とは言い難い、という判断基準のようです。

ただ、建物の構造は多種多様ですので、早めの相続税の専門家である税理士にご相談下さい。

最後に④の二世帯住宅です。

こちらはよほどのレアケースの家屋構造、生活スタイルでなければ、小規模宅地等の特例は適用できます。

共有登記というのは1つの不動産を複数名で所有し、登記簿上は分数の形で所有権割合が記載してあります。

4.まとめ

二世帯住宅は親も子も安心して暮らせる建物ですが、税法上はその構造などにより大きく相続税額が変わります。

今後、建て替えやリフォームをご検討されている方もライフスタイルと共に、相続税についても一度、税理士にご相談下さい。

八谷昌宏税理士事務所では、相続税の専門家として丁寧にお話をお伺いし、総合的に判断するよう心掛けています。お気軽にご相談下さい。